今年6月10日,住房和城乡建设部、财政部、中国人民银行联合向社会发布了《全国住房公积金2019年年度报告》,并在住房和城乡建设部、财政部、人民银行门户网站公开披露了该报告。年报从机构概况、业务运行情况、业务收支及增值收益情况总共六个方面进行了非常详尽的披露,信息量大、公开透明度高。其中业务收支及增值收益情况部分显示:2019年全年业务收入2051.25亿元,业务支出1075.10亿元。其中支付缴存职工利息942.87亿元,支付委托银行归集手续费27.65亿元,委托贷款手续费58.39亿元,公转商贴息、融资成本等其他支出46.19亿元。业务收支相抵后全年实现增值收益976.15亿元,该增值收益提取住房贷款风险准备金273.63亿元和管理费用115.78亿元以后,净增值收益(净利润)为588.7亿元,该净利润已全部上交各城市政府用于当地的公共租赁住房(廉租住房)建设补充资金,这588.7亿元就相当于银行金融机构的净利润。笔者还从2019年三部委联合公布的《全国住房公积金2018年年度报告》查阅到:2018年全国住房公积金净增值收益(净利润)为538.19亿元。

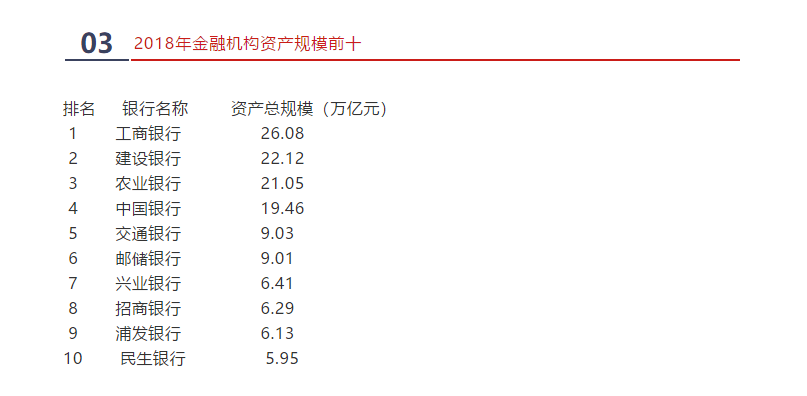

如果将2018年和2019年两个年度的全国住房公积金净利润同全国金融机构公布的同年度净利润进行比较排名,住房公积金的净收益能排第几呢?笔者通过网络收集和各金融机构两个年度公布的年报净利润数据进行比较分析,结果如下:

如果住房公积金参与排名,从两个年度的排名情况看,2018年度住房公积金的净利润可排进全国金融机构第9名,比全国第8名浦发银行少11.83亿元,比之后的民生银行多了28.97亿元;2019年住房公积金净利润排名上升至全国第8位,反超浦发银行23.55亿元,比民生银行多了50.51亿元。那么两个年度邮储银行将无缘全国前十,照当前住房公积金资金规模每年增长净万亿元的发展速度,预计2020年净利润很有可能冲击全国第7名的位置。

全国住房公积金净利润与全国金融机构比较,为什么连续两年可排进全国前10名?笔者从中国银行业协会发布的《中国银行业100强榜单》与《全国住房公积金年度报告》等信息比较分析,住房公积金或有这么几个方面的原因:

一是机构管理运行成本相对更低。《全国住房公积金2019年年度报告》显示,去年全国公积金办事网点有3350个,但整个住房公积金行业从业人员仅4.42万人,其中国家、省两级住房公积金专职监管人员仅137人,全国住房公积金从业人员中在编人员仅2.67万人,非在编人员1.75万人。而兴业银行员工超过6万人,浦发、民生银行超过5.5万人,工、建、农、中四大银行员工数在35万人至47万人之间。同时,从住房公积金公布的人员管理费、业务费用数据与金融机构比较都发现,2018年工、建、农、中四大行人均薪酬分别是26.95万元、29.51万元、26.09万元和27.57万元,交通银行高达33万元,许多股份制银行则更高。住房公积金2019年公布的人均人员经费为12.7万元,这其中还包含从业人员的社保、医保及住房公积金等人员经费在内。从近期调查了解的情况看,住房公积金与社保、医保管理机构性质相类似,从业人员也不到其一半人数,信息化服务水平较高,从业人员精简高效是关键。

二是资金规模较大、增长较快。2018年住房公积金资金规模是 5.79万亿元,2019年全国住房公积金资金总规模为6.53万亿元,与兴业银行、招商银行资产总规模相当,但不及储蓄银行9.01万亿资产总规模,更不及前五大银行资产总规模大,即便住房公积金发放的是低利率、低利差住房贷款业务,因业务支出、费用支出等更少,住房公积金个人住房贷款风险又长期保持较低水平,净利润额才能连续多年排进全国金融机构前十。

三是贷款资金风险相对较低。《全国住房公积金2019年年度报告》显示,当年住房公积金逾期率为0.03%。而根据中国银保监会发布的信息,2019年末商业银行平均不良贷款率为1.86%,住房公积金的逾期率和商业银行的不良贷款率意思基本是一致的,去年住房公积金的逾期率只有商业银行不良贷款率平均数的六十分之一。去年商业银行平均贷款拨备覆盖率为186%,同期住房公积金贷款拨备覆盖率为112%,低于商业银行数,但离银保监会规定的120%—150%区间率相差不大。去年商业银行平均贷款拨备率为3.46%,同期住房公积金贷款拨备率为3.94%,略高于商业银行平均数值,住房公积金贷款资金风险相对较低,不良贷款核销额相对也较小,也确保了住房公积金净利润稳步增长。

(本文作者:江西吉安 罗胜基)

全国住房公积金净利润可排金融机构前十